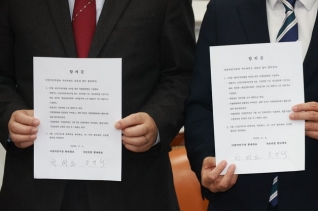

미국 헤지펀드 엘리엇 매니지먼트가 제일모직과 삼성물산의 합병을 저지하기 위해 제기한 가처분 신청이 1일 기각 됐다.

이에따라 삼성은 예정대로 17일 열릴 임시주총에서의 표대결에서 유리한 고지를 점하게 됐다.

하지만 엘리엇이 함께 제기한 삼성물산의 자사주 매각금지 가처분 신청에 대한 법원의 결정은 주총 직전나올 예정이다.

금융투자업계에서는 주총 개최 자체를 막아달라는 엘리엇의 요구가 법리적으로 수용 가능성이 작았다는 점에서 법원의 이날 결정은 예상을 벗어나지 않았다는 평이 주류를 이뤘다.

업계의 시선은 삼성물산이 우호 관계에 있는 KCC에 매각한 자사주 899만주의 의결권 행사 여부에 쏠리고 있다.

한 자산운용사의 고위 관계자는 "엘리엇이 낸 2건의 가처분 신청 가운데 KCC로 넘어간 자사주의 의결권 행사를 막아달라는 것이 핵심"이라며 "주총 금지 요구는 기각될 가능성이 컸다"고 말했다.

이날 법원의 결정 논리를 살펴보면 삼성그룹에 유리한 점이 적지 않다.

법원은 1대 0.35로 결정된 제일모직과 삼성물산의 합병 비율이 현행법 테두리에서 적법하다는 점을 분명히 밝혔다.

또 삼성물산 주가가 낮고 제일모직 주가가 높은 상황에서 합병이 결정됐다고 해도 총수 일가의 이익을 위해 결정된 것이라고 볼만한 증거가 뚜렷하지 않다는 재판부의 판단도 삼성그룹에는 고무적 결과다.

'불공정한' 합병 비율과 총수 일가에게 유리한 합병 시점의 문제는 삼성그룹을 공격하는 엘리엇의 주된 무기였다.

법원이 이런 엘리엇의 공격 논리를 약화시키는 결정을 내림으로써 주총을 앞두고 주주 다수의 이익을 위한다는 '도덕적 우위'를 앞세워 반대표를 결집해보려던 엘리엇의 계획에도 부정적인 영향을 끼칠 것으로 보인다.

![[워싱턴=AP/뉴시스]도널드 트럼프 미국 행정부가 29일(현지 시간) 한국을 환율관찰대상국으로 재지정했다. 사진은 스콧 베선트 미국 재무장관. 2026.01.30.](https://images.christiandaily.co.kr/data/images/full/141689/ap-29-2026-01-30.jpg?w=318&h=211&l=42&t=53)